你應該知道的是:股海浮沉,最怕就是踩到地雷,但往事歷歷在目,即便財報漂亮、連年配息的「績優生」也可能跌到下市,投資人稍有不慎,一失足成千古恨,究竟該如何明哲保身呢?

今年8月最震撼台股的新聞,莫過於曾經貴為生技股股王的康友-KY(6452),在月初接連出現管理階層、會計人員離職後,簽證會計師也於季報截止日前辭任,最後公司召開重大訊息記者會,宣布董事長早在8月初就已經失聯、不知去向。

由於康友-KY從財報來看,都像是一支績優股,股民之間也因此傳出慘重災情,從法人、大戶到散戶都有人受害。(延伸閱讀:從風光上市淪為「只可遠觀」,KY股究竟怎麼了?)

「雅新悲劇」重演

筆者在去年9月「帝王級地雷股!連續 7 年平均配發 3.2 元股利,卻在假帳爆發後直接 20 根跌停下市…」一文中,介紹10幾年前台股的一檔超級地雷股:雅新(2418)。

該公司的財報從各個面向來看都顯得無懈可擊,不僅營收連續多年穩定成長,EPS也能保持在一定的水平,卻在爆出拖欠供應商貨款後,如野火燎原般一發不可收拾,短短一個月內出現20個跌停直接下市……。如果不是有供應商爆料,雅新這家公司可能到今天都依然存在於台北股市。

筆者相信,像雅新這樣的公司,目前仍舊有部分隱藏在台股,且持續被投資人交易,這次爆出問題的康友-KY,就屬於這一類型的公司。

五個條件都不符合

在雅新的案例中,事發之前大致出現5大現象,分別是:

一、長期發放股票股利

二、經常辦理現金增資

三、經常辦理可轉換公司債

四、負債逐年攀升

五、本益比長期偏低

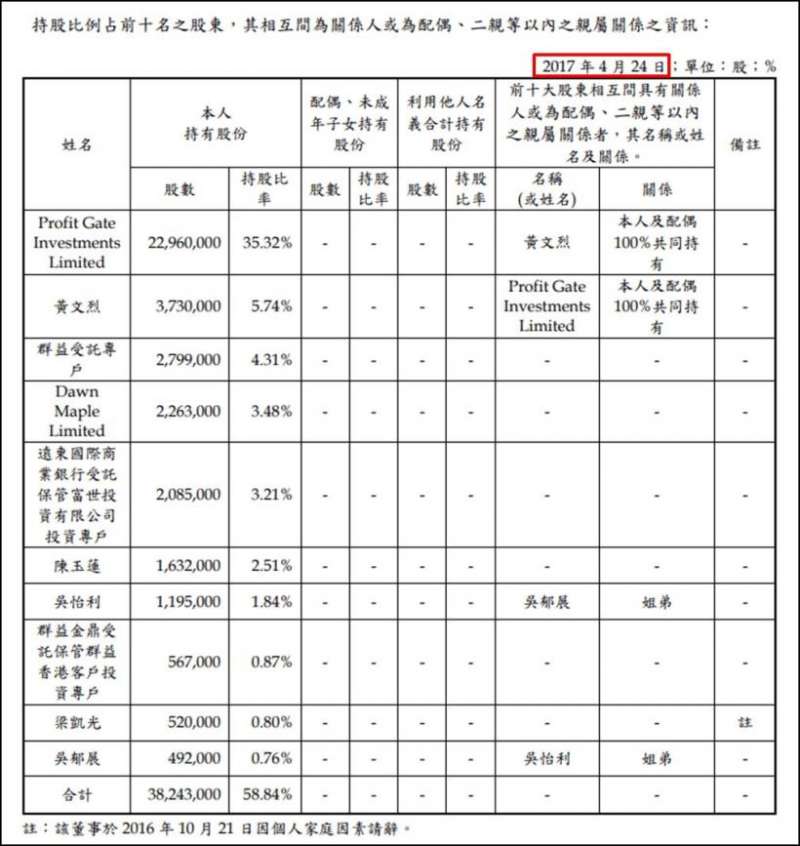

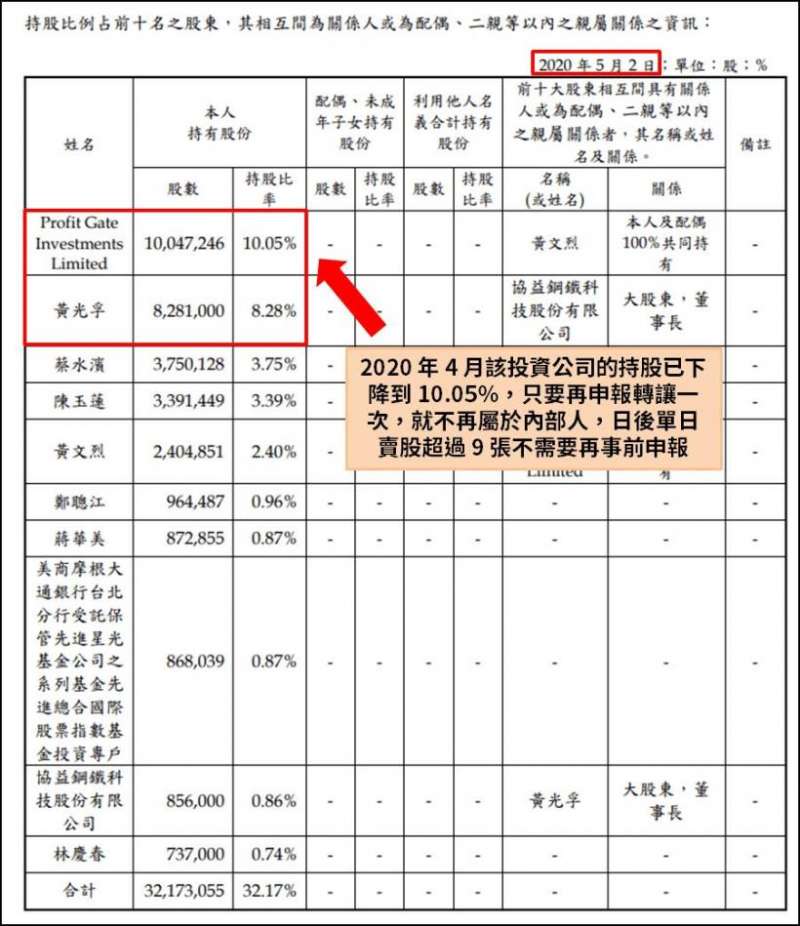

然而,康友-KY在2018年爆發董座轉讓持股事件之前,上述5個條件都不符合,不僅2015~2017年發放大量現金股利,2015年掛牌迄今,也僅有在上市當年及2017年辦過18.62億元與11.78億元的現金增資,負債比率更是長年保持在20~30%之間,且該公司也沒有發行過可轉換公司債,怎麼看都是一間現金水位充裕,且營運狀況良好的企業。

直到2018年,股價從500元急殺到100元初頭後,市場才給予該公司較低的本益比,是一支藏得比雅新還深的地雷股。

長期借錢發股利

回到康友-KY本身的財務狀況來看,營運主體位於中國大陸,在台灣只有一個辦事處。根據過去幾年多間中國企業在香港、美國被踢爆作假帳的例子來看,現金可以虛增、負債可以隱藏,管理階層直接提供財務數字給會計師查核,但事業體及資產都在中國的情況下,究竟帳上現金有多少是真的?負債又是否真的只有財報記載的那些數字?

管理階層如果存心欺瞞,也很難看到真實的狀況。康友-KY過去發放現金股利的錢,大多不是由中國賺的錢匯回,而是直接在台灣以借款的方式發放。

康友-KY在2015年底的財報上面,銀行短期借款及長期借款的金額都是0,當時如果有資金需求,也可以直接用掛牌時增資的18.62億元來支付,但隨著康友-KY掛牌時間越來越久,銀行借款金額跟著擴大。 (相關報導: 從風光上市淪為「只可遠觀」,KY股究竟怎麼了?3個關鍵問題,讓你一次搞懂 | 更多文章 )

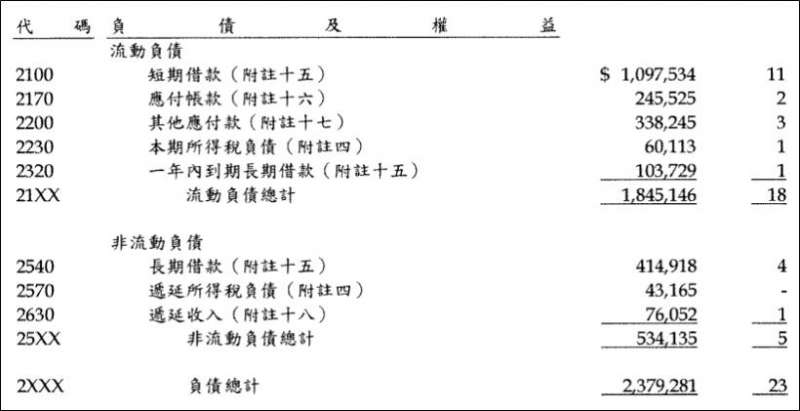

到了2020年第1季,康友-KY帳上的短期借款、長期負債(含一年到期),已從0元增加到10.97億元及5.17億元,若加計2次增資的30.4億元,康友-KY五年來一共在台灣籌資了46.54億元,在這期間發放25.11億元的現金股息,如果僅依靠在台灣增資的錢及借款,完全可以支付現金股利。